Тема 3. Корпорація і фінансовий ринок

1. Фінансовий ринок як основа економічного розвитку корпорацій

Сутність фінансового ринку і його функції.

Фінансовий ринок — одна зі сфер ринкових економічних відносин. Його специфіка полягає в тому, що предметом купівлі-продажу є фінансові фонди. В одних агентів економічних відносин вони тимчасово вивільнюються, тоді як в інших виникає потреба в їх залученні для фінансування поточних або капітальних витрат. Отже, формується група дебіторів, якій відповідає група кредиторів. Обидві групи дуже рухливі, агенти виробництва можуть одночасно купувати і продавати вільні фонди.

Фінансовий ринок являє собою економічний простір, на якому формуються відносини з приводу купівлі-продажу фінансових фондів.

Фінансові фонди спочатку з’являються на ринку у формі заощаджень — тимчасово вільних коштів, вивільнених із процесів виробництва і споживання. Вони акумулюються банківськими і фінансовими інституціями, які перетворюють їх у позичковий капітал з метою його інвестування у фінансові або реальні активи. У формуванні попиту на позичковий капітал беруть участь державна адміністрація, місцеві органи влади, найбільшим позичальником є фінансові і нефінансові корпорації. Співвідношення пропонування—попит визначає ціну капіталу у вигляді процента.

Фінансовий ринок виконує такі функції:

· перетворює заощадження в інвестиції;

· забезпечує економічне зростання через організацію системи нагромадження капіталу;

· забезпечує переливання фінансових фондів з одних галузей економіки усередині країни в інші;

· перерозподіляє фінансові фонди усередині країни між регіонами;

· забезпечує переміщення фінансових фондів з одних країн і регіонів в інші.

Фонди, що обертаються на фінансовому ринку, різняться за своїм змістом, призначенням і використанням. Відповідно до цього формуються окремі, але пов’язані між собою сфери фінансового ринку.

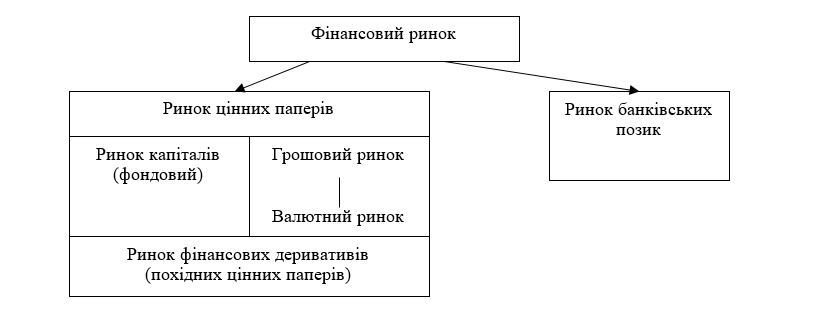

Розподіл фондів на фінансовому ринку можна подати у вигляді такої схеми (рис. 1):

Рис. 3.1. Сфери фінансового ринку

Рис. 3.1. Сфери фінансового ринку

Отже, фінансовий ринок поділяється на дві принципово різні сфери:

· ринок цінних паперів;

· ринок банківських позик.

Відмінності між ними полягають у тому, що фінансові фонди, які обертаються на ринку цінних паперів, виступають у формі юридичних документів: цінних паперів як засобів спілкування між агентами ринкових відносин.

Фінансові фонди, що обертаються на ринку банківських позичок, юридично набувають форми індивідуальних контрактів — договорів про позику між банком і юридичною (або фізичною) особою, що одержує позичку на певних умовах.

На фондовому ринку емітуються і вводяться в обіг довгострокові фінансові інструменти з метою подальшого довгострокового вкладення залучених коштів для цілей економічного розвитку корпорації. На грошовому ринку випускаються і вводяться в обіг короткострокові боргові інструменти для фінансування поточних потреб в оборотному капіталі, для погашення короткострокових боргів, регулювання ліквідності й інших поточних потреб у грошах. На валютному ринку, що є складовою грошового ринку, обертаються девізи — платіжні кошти в іноземній валюті, призначені для міжнародних розрахунків, диверсифікації валютних резервів, страхування валютних ризиків, одержання спекулятивного прибутку на різниці курсів валют.

На ринку банківських позичок зосереджується та частина позичкового капіталу, що надається у вигляді позичок на різні терміни: короткострокові, середньострокові, довгострокові. Короткострокові позички звичайно пов’язані з фінансуванням поточних потреб, тобто поточних активів, середньострокові і довгострокові - з фінансуванням довгострокових активів, тобто з економічним розвитком. За своїм економічним змістом вони схожі на випуск довгострокових корпоративних цінних паперів - і ті й інші використовуються для залучення коштів на тривалі терміни з метою інвестування в реальні активи.

Фінансові деривативи (Derivative), тобто похідні цінні папери, являють собою фінансові інструменти, в основі яких лежать більш прості цінні папери, що обертаються на фінансовому ринку, наприклад акції й облігації. До них відносять форварди, фьючерси, опціони й інші подібного роду цінні папери. Розвиток ринку похідних цінних паперів викликаний потребою в нових формах договірних майнових відносин. Глобальний характер міграції капіталів, періодичні коливання валютних курсів і процентних ставок обумовили необхідність введення в обіг термінових цінних паперів, що захищають майнові права власників акцій і облігацій від ризиків.

Хеджування (Hedging) — страхування від ризиків угод за цінними паперами, укладеними на ринках спот — головне призначення казначейських деривативів. Необхідність вирішення складних завдань страхування від ризиків обумовила розвиток інженерної фінансової технології.

Корпорації як нетто-позичальники на фінансовому ринку.

Корпорації є одним із суб’єктів фінансового ринку. Вони виступають на ньому як великі емітенти, тобто продавці своїх цінних паперів. Корпорації також є великими інвесторами, вкладаючи свої тимчасово вільні кошти у фінансові активи. Як емітент корпорація виступає на фінансовому ринку в ролі позичальника-дебітора, як інвестор — позикодавця-кредитора. При цьому загальна ринкова вартість цінних паперів, які емітуються, в корпорації емісії переважають над інвестиціями. На фінансовому ринку корпорація функціонує як нетто-позичальник.

Корпорація активно діє у всіх сферах і сегментах фінансового ринку: на грошовому і фондовому ринках, на ринку банківських позичок, на первинному і вторинному ринках, на біржовому і позабіржовому ринках. Вибір ринку визначається оперативними і стратегічними цілями, які ставлять перед собою фінансові менеджери корпорацій. На грошовому ринку корпорація виступає емітентом короткострокових цінних паперів, на ринку банківських позичок — позичальником короткострокового капіталу з метою мобілізації короткострокових фондів для фінансування функціонуючого (оборотного) капіталу. На фондовому ринку вона емітує довгострокові цінні папери з метою фінансування довгострокових проектів розвитку.

Емісії акцій і облігацій відбуваються на первинному ринку через відкритий продаж або за допомогою інвестиційних банків, що є андеррайтерами, тобто гарантами первинного розміщення цінних паперів. На повторному ринку обертаються раніше випущені цінні папери корпорацій. Особистої участі на цьому ринку корпорація не бере, проте фінансові менеджери постійно одержують інформацію й аналізують її для визначення можливості нових емісій, структури капіталу, дивідендної політики та викупу акцій, що обертаються. Повторний ринок цінних паперів організовують фондові біржі, а також позабіржові торговельні системи.

Сутність цінних паперів та їхні функції.

З юридичного погляду цінний папір — це документ, що являє собою стандартний контракт (договір) між особою, що випустила цінний папір (емітентом, і особою, що купила його, тобто вклала свої заощадження в цінний папір (інвестором). Емітент бере на себе певні зобов’язання. Інвестор набуває майнових прав, обумовлених у контракті, які охороняються законом. Цінні папери, як і гроші, виконують певні функції. Гроші виконують функції міри вартості, засобу обігу, засобу платежу, утворення скарбів та нагромаджень і світових грошей, цінні папери — функції засобу обігу фінансових фондів і міри їх поточної (ринкової) вартості, тобто капіталізації.

Цінні папери виконують функції:

• засобу обігу фінансових фондів;

• міри їх поточної (ринкової) вартості, тобто капіталізації.

Гроші є перетвореною формою вартості товарів, цінні папери — перетвореною формою позичкового капіталу. Цінний папір — форма руху заощаджень. З економічного погляду цінний папір — це капітал, що приносить прибуток його власнику.

Наведемо визначення цінного папера. “Термін “цінний папір” (security) означає законодавчо визнане свідоцтво права на одержання очікуваних у майбутньому доходів за конкретних умов”. У цьому визначенні підкреслюється, що цінний папір містить у собі законом визнане право на майбутні доходи, однак інші права не виділяються. Лаконічне визначення міститься в іншому підручнику. “Цінний папір є фінансовою вимогою на певне майно, звичайно засвідчене на листку паперу”. У цьому визначенні варто звернути увагу на те, що цінний папір — це фінансова вимога, але юридичного змісту цієї вимоги не визначено.

Для інвесторів певний ризик пов’язаний з тим, що права, закладені в цінні папери, можуть бути не реалізовані. Емітент цінного папера з об’єктивних і суб’єктивних причин може порушити договір: не сплачувати проценти, обіцяні дивіденди, не погасити в призначені терміни позички. Це обумовлює захисну функція правового регулювання. Захист інвестора є одночасно і захистом корпорації-емітента. Державне регулювання, отже, захищає ринок що організується для цінних паперів корпорацій.

Визнання певного виду документа цінним папером здійснюється за нормативними актами, що видаються Комісією з цінних паперів і біржі, або ж у судовому порядку. Суди різних інстанцій керуються принципом захисту прав інвестора, що вклав свої гроші в цінний папір. Отже, американське законодавство захищає права інвесторів.

Шрифти

Розмір шрифта

Колір тексту

Колір тла

Кернінг шрифтів

Видимість картинок

Інтервал між літерами

Висота рядка

Виділити посилання

Вирівнювання тексту

Ширина абзацу