ТЕМА 7. ФІНАНСУВАННЯ ІННОВАЦІЙНИХ ПРОЦЕСІВ. ІНВЕСТИЦІЇ В ІННОВАЦІЙНОМУ ПІДПРИЄМНИЦТВІ

| Сайт: | Навчально-інформаційний портал НУБіП України |

| Курс: | Інноваційне підприємництво ☑️ |

| Книга: | ТЕМА 7. ФІНАНСУВАННЯ ІННОВАЦІЙНИХ ПРОЦЕСІВ. ІНВЕСТИЦІЇ В ІННОВАЦІЙНОМУ ПІДПРИЄМНИЦТВІ |

| Надруковано: | Гість-користувач |

| Дата: | вівторок, 3 лютого 2026, 02:02 |

1. Сутність, завдання, принципи фінансування інноваційної діяльності

Активізація інноваційної діяльності підприємства в умовах ринкової економіки, передусім, пов’язана з пошуком джерел і форм фінансування.

Успіх інноваційної діяльності значною мірою встановлюється формами її організації і способами фінансової підтримки. Мірою того, як нові наукові розробки і технології стають основоположними складовими національної безпеки держави, розвинені країни знаходять різноманітні можливості для підтримки й розвитку інновацій. При цьому поширюється різноманітність методів фінансування інноваційної діяльності і спектр заходів з непрямої підтримки інновацій.

Розвинені країни черпають фінансові ресурси для інноваційної діяльності як з державних, так і приватних джерел: для більшості країн Західної Європи і США характерний рівний розподіл фінансових ресурсів для НДДКР між державним і приватним капіталом.

Категорію «фінанси» економічна теорія розглядає як сукупність економічних відносин, пов’язаних з обміном, розподілом і перерозподілом у грошовій формі вартості валового внутрішнього продукту (ВВП). Тобто це відносини, що складаються на основі формування і розміщення фінансових ресурсів за обміном та розподілом використання ВВП.

З точки зору механізму фінансового забезпечення інноваційної діяльності важливо розглядати фінанси як сукупність економічних відносин, що знаходять своє конкретне відображення у фінансових ресурсах – матеріальній основі фінансів.

У процесі інноваційної діяльності фінансові ресурси капіталізуються в основних засобах виробництва, новій продукції, що створюється на основі їх використання.

На постіндустріальному етапі розвитку інновації вже не потребують значної кількості ресурсів, а через мультиплікативні властивості інновацій відносно незначні витрати здатні забезпечити суттєво більший приріст ВВП для держави, чи прибутку для підприємства. Тобто, інноваційний розвиток стає джерелом нарощування фінансових ресурсів. У загальному розумінні фінансування передбачає надання капіталів і залучення інвестицій для втілення певного продукту. Тому, фінансування інноваційної діяльності тісно пов’язане з таким поняттям, як інвестування.

Згідно з визначенням, яке наведено у фінансово-правовому словнику: фінансування – забезпечення підприємств, установ, організацій коштами з певних джерел на конкретні цілі.

Якщо розглядати поняття «фінансування», то етимологічно воно походить від «financing», «finanzierungf» – це мобілізація підприємством необхідних для виконання поставлених перед ним планових завдань фінансових ресурсів; комплекс заходів щодо формування та обслуговування капіталу підприємства.

Якщо розглядати поняття «інвестування», то етимологічно воно походить від «investment» – «капіталовкладення». Тому інвестування передбачає саме процес вкладення капіталу у певні об’єкти, і є складовою частиною фінансування. В економічній літературі виокремлюють два ключові фактори, що характеризують загальну сутність інвестування: час (отримання прибутку може мати послідовний, паралельний чи інтегральний характер); ризик (вкладання відомої суми коштів зараз і невідома величина прибутку у майбутньому).

Спільні і відмінні риси фінансування та інвестування представлені в табл.7.1. Інвестиції практично завжди мають на меті отримання прибутку, а фінансування, як правило, пов’язане з отриманням соціального ефекту.

Інвестиції та фінансування подібні в тому, що як процес вони зорієнтовані на платежі, а також вони мають спільну мету – одержання із часом вигоди, як економічної так і соціальної. Система фінансування інноваційної діяльності є складним переплетенням форм і джерел фінансування.

Таблиця 7.1. Порівняльні риси фінансування та інвестування

Система фінансування інноваційної діяльності має свою специфіку, і покликана забезпечувати вирішення таких найважливіших завдань:

- створення необхідних передумов для швидкого і ефективного впровадження технічних новинок у всіх ланках господарського комплексу країни, забезпечення її структурнотехнологічної перебудови;

- збереження і розвиток стратегічного науково-технічного потенціалу в пріоритетних напрямах розвитку;

- створення необхідних матеріальних умов для збереження кадрового потенціалу науки і техніки, запобігання його відпливу за кордон.

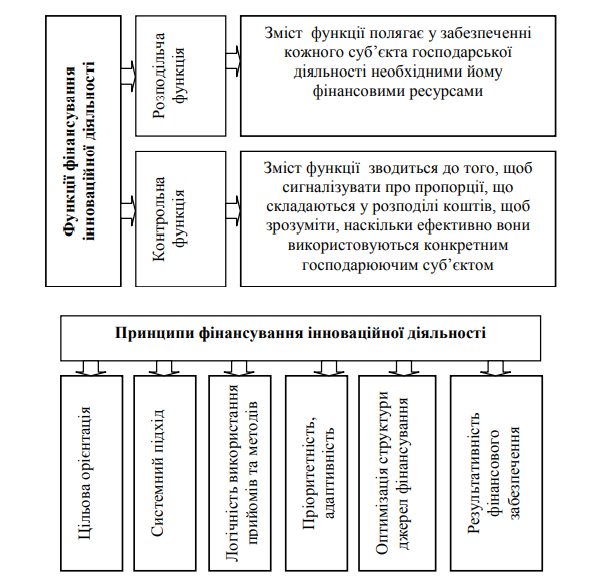

У економці ринкового типу система фінансування виконує дві дуже важливі функції – розподільчу і контрольну (рис.7.1).

Рис.7.1. Основні функції та принципи побудови ефективної системи фінансування інноваційної діяльності

Серед основних принципів побудови ефективної системи фінансування інновацій можна виділити:

- чітку цільову орієнтацію фінансової системи - її зв'язок із завданням швидкого та ефективного впровадження сучасних науково-технічних досягнень;

- логічність, обґрунтованість та юридичну захищеність використаних прийомів і механізмів; - множинність джерел фінансування;

- широту і комплексність системи, тобто можливість охоплення максимально широкого кола технічних і технологічних нововведень і напрямів їхнього практичного використання;

- адаптивність і гнучкість, що припускає постійне реформування як всієї системи фінансування, так і її окремих елементів відповідно до змін зовнішнього середовища з метою підтримки максимальної ефективності.

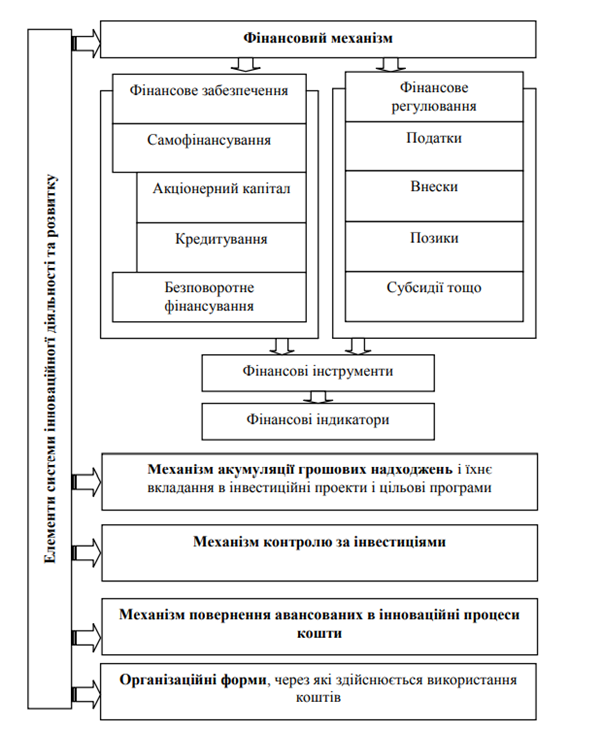

Реалізація цих принципів може бути успішною за наявності системи фінансування (рис. 7.2).

Фінансовий механізм - це сукупність певних методів і важелів фінансового впливу на науково-технічну й інноваційну сфери діяльності та відповідної системи індикаторів і інструментів.

Фінансове забезпечення інноваційної діяльності підприємств - це сукупність економічних відносин, що виникають між суб’єктами інноваційної діяльності з приводу пошуку, залучення і ефективного використання фінансових ресурсів з метою отримання економічного ефекту із використанням організаційно-управлінських принципів, методів і форм впливу цих ресурсів на інноваційну діяльність.

Сутність фінансового забезпечення полягає у виділенні певної суми ресурсів з одночасним встановленням джерел їх фінансування для здійснення проектів, робіт, заходів науково-технічної та інноваційної діяльності підприємств і організацій.

Фінансове регулювання полягає в тому, що за допомогою відповідних економічних інструментів встановлюються певні пропорції розподілу доходів юридичних і фізичних осіб, які впливають на забезпеченість останніх фінансовими ресурсами. Тим самим визначаються їхні фінансові можливості. Воно вибудовує відповідну систему економічних інтересів: можна стимулювати одних суб'єктів (чи певні сфери діяльності) й стримувати інших.

Суб'єктами фінансування інноваційної діяльності можуть бути: самостійні підприємства; промислові компанії; промислово-фінансові групи; малий інноваційний бізнес; інвестиційні та інноваційні фонди; органи державного і місцевого управління; приватні особи.

Рис. 7.2. Структура фінансової системи інноваційної діяльності та розвитку

Всі вони в тій або іншій формі беруть участь у відтворювальному процесі і опосередковано сприяють розвитку інноваційної діяльності.

До особливостей при здійсненні та фінансуванні інноваційної діяльності належать:

1. Непередбачуваність результатів творчого процесу, складність його технічної реалізації, не прогнозованість реакції ринку на появу новинки, що обумовлює наявність ризику втрати авансового капіталу.

2. Необхідність врахування часового лагу від моменту авансування фінансових коштів в інновації до моменту отримання комерційної віддачі від них.

3. Фінансове забезпечення повинно бути зорієнтоване на кінцевий продукт, а також на результат на будь-якій стадії інноваційного циклу. Тому важливим є наскрізне фінансування процесів створення та освоєння нововведень, а не фінансування окремої стадії інноваційного циклу.

2. Види фінансування інноваційної діяльності та їх джерела

За ступенем участі у грошовому забезпеченні структур, що проводять НДДКР, можна виділити такі види фінансування інноваційної діяльності:

1) державне фінансування інноваційних проектів, яке полягає у виділенні державою грошових ресурсів на певні пріоритетні для науки даної країни наукові проекти (зазвичай фундаментального характеру) з бюджету та позабюджетних фондів на безповоротній основі;

2) кредитування, що полягає в наданні позик на проведення інноваційної діяльності з боку банків та інших кредитних установ;

3) інвестування, сутність якого зводиться до участі коштів інвестора в перспективних, на його думку, тобто з бізнесової точки зору, наукових (які найчастіше мають прикладний характер) дослідженнях;

4) самофінансування інноваційної діяльності, що полягає у проведенні наукових і промислових досліджень, прикладних розробок за рахунок власних коштів, основними джерелами яких виступають прибуток та амортизаційні відрахування.

Усі перелічені форми фінансово-кредитного забезпечення інноваційного розвитку мають місце одночасно. Однак в Україні найбільша частка припадає на самофінансування, а найменша – на державне фінансування.

Згідно із ст.18 Закону України «Про інноваційну діяльність» до джерел фінансової підтримки інноваційної діяльності відносять:

а) кошти Державного бюджету України;

б) кошти місцевих бюджетів; в) власні кошти спеціалізованих державних і комунальних інноваційних фінансово-кредитних установ;

г) власні чи запозичені кошти суб'єктів інноваційної діяльності;

д) кошти (інвестиції) будь-яких фізичних і юридичних осіб;

е) інші джерела, не заборонені законодавством України.

Джерела фінансування інноваційної діяльності за формою власності поділять на приватні та державні.

До державних джерел належать бюджетні кошти, майно, що перебуває в державній власності, державні позики, кошти позабюджетних фондів тощо. Відповідно, приватні джерела формують кошти приватних суб'єктів господарювання, інноваційних банків, інвестиційних фондів, страхових компаній та пенсійних фондів, банківські позики, венчурне фінансування, кошти фізичних осіб і громадських організацій.

У вітчизняній практиці поширено декілька класифікацій джерел фінансування інноваційної діяльності. В залежності від походження джерела фінансування поділяються на власні, позикові та залучені (рис.7.3).

Власні фінансові кошти підприємства використовуються найчастіше для фінансування невеликих за обсягами робіт інноваційних проектів чи програм (наприклад, модернізація устаткування, модифікація продукції тощо.

Крім того, статутом підприємства передбачається відрахування до фонду розвитку виробництва частини прибутку до сплати податків, що залишається в розпорядженні підприємства після інших обов'язкових платежів і формування резервного фонду.

Кошти фонду розвитку можуть використовуватися на відновлення і розширення виробництва, здійснення науководослідних, дослідно-конструкторських і технологічних проектів, а також програм освоєння коштів.

Розмір накопичень, отриманих внаслідок господарської діяльності, насамперед залежить від того, наскільки ефективним є управління організацією. Однак на це істотно впливають і чинники зовнішнього оточення – економічного, політичного, інституційного тощо.

У багатьох підприємств не вистачає фінансових ресурсів навіть на підтримку наявних обсягів виробництва. За недосконалості механізмів зовнішнього фінансування інвестиційної та інноваційної діяльності у більшості компаній внутрішні джерела інвестицій та механізм самофінансування виступають провідними ланками системи інвестиційного забезпечення розвитку на мікрорівні.

Самофінансування інвестиційного та інноваційного розвитку компаній є специфічним явищем, притаманним країнам зі слабкими або «напівзакритими» економіками. При цьому прибуток виступає як результат операційної та господарської діяльності, а амортизаційні відрахування формуються в процесі виробничої діяльності. Великі компанії використовують переважно внутрішні джерела для фінансування інвестицій і майже не використовують зовнішні джерела (кредити банків та небанківських установ, бюджетні кошти, іноземні інвестиції тощо). Це явище можна пояснити певним небажанням великих компаній залучати до здійснення системних інвестиційних проектів сторонніх учасників (причин може бути кілька: погіршення фінансового стану, неможливість фінансувати обслуговування боргів у майбутньому, негативні очікування щодо підтримки платоспроможного попиту, небажання витоку комерційної інформації, побоювання додаткових перевірок контролюючими органами та ін.). ).

Зовнішні джерела фінансування інноваційних процесів – це джерела, які отримують промислові підприємства зі сторони на умовах платності та строковості і можуть бути використанні на реалізацію інноваційного процесу.

До них належать позикові та залучені ресурси.

Позикові фінансові кошти передбачають повернення їх зі сплатою відсотків за користування або без сплати. Їх джерелами є кошти бюджетів, позабюджетних фондів, комерційні та інші кредити, іноземні інвестиції.

1. Кошти бюджетів. До них належать кошти Державного бюджету України, кошти місцевих бюджетів, власні кошти спеціалізованих державних і комунальних інноваційних фінансово-кредитних установ. За їхній рахунок фінансуються цільові комплексні програми, фундаментальні та окремі прикладні дослідження, що мають велике значення для країни і здійснюються переважно спеціалізованими науково-дослідними організаціями. Бюджетне фінансування інноваційних процесів здійснюється у формі безвідсоткових чи пільгових позик і передбачає належне обґрунтування бізнес-ідеї та її високу оцінку конкурсною комісією. Ураховуючи ризикований характер інноваційної діяльності, збиткованість відповідних процесів не повинна залишатися без уваги держави та має супроводжуватись відновленням майнового стану підприємств, що впроваджують пріоритетні інноваційні проекти, зокрема за допомогою дотацій.

2. Позабюджетні фонди фінансування НДДКР і підтримки інновацій використовують з метою забезпечення фінансування загальногалузевих, міжгалузевих і регіональних інноваційних проектів. Такі фонди можуть бути створені в міністерствах, у великих містах і регіонах, а також у межах концернів, холдингів, ФПГ.

3. Довгострокові кредити - найпоширеніші джерела фінансування інноваційних процесів. Серед них виокремлюють традиційні (комерційні) кредити і нетрадиційні (лізинг, форфейтинг та франчайзинг), які надаються вітчизняними та іноземними юридичними особами під боргові зобов’язання.

При прийнятті решення щодо фінансування через кредитування слід помʼятати вислів Бенджаміна Франкліна « Кредитори відрізняються кращою пам’яттю, ніж боржники».

Крім того, класифікацію здійснюють за наступними критеріями:

1. За видами власності:

1.1. Державні інвестиційні ресурси – бюджетні кошти і кошти позабюджетних фондів, державні запозичення, пакети акцій та інші основні та оборотні фонди і майно державної власності;

1.2. Інвестиційні (фінансові) ресурси суб’єктів господарювання – кошти господарських організацій, фізичних осіб, у тому числі іноземних інвесторів. Ці інвестиційні ресурси містять власні і залучені кошти підприємств, у тому числі інвестиційних фондів і компаній, пайових інвестиційних фондів, недержавних пенсійних фондів, страхових компаній і т.д.

1.3. Інвестиційні ресурси іноземних інвесторів – кошти іноземних держав, міжнародних, фінансових та інвестиційних інститутів, банків і кредитних установ.

2. За рівнями власників:

2.1. На рівні держави:

а) власні кошти бюджетів і позабюджетних фондів;

б) залучені кошти державної кредитно-банківської і фінансової системи; в) позикові кошти у вигляді міжнародних державних кредитів, державних облігацій тощо.

3. На рівні інноваційних програм:

а) кошти бюджетів і позабюджетних фондів;

б) кошти суб’єктів господарювання;

в) іноземні інвестицій в різних формах.

В умовах постійного скорочення бюджетного фінансування інноваційних заходів за рахунок державних коштів фінансуються нині переважно фундаментальні та довгострокові прикладні дослідження, що мають загальнонаціональне значення, а також міждержавні, загальнодержавні науково-технічні програми та проекти. Окрім того, держава створює умови для фінансування науково-дослідних, дослідно-конструкторських робіт із різних джерел. У галузі прикладних досліджень і розробок головним має стати контрактний метод фінансування на базі проектної (програмноцільової) організації.

Активну участь у фінансовому забезпеченні інноваційного розвитку економіки відіграють державні установи. Так, в Україні фінансовим джерелом, що забезпечує розв'язання великомасштабних науково-технічних проблем, є кошти державного бюджету, за рахунок яких виконуються цільові, комплексні програми, фінансується Державний фонд фундаментальних досліджень, частково діяльність Державної інноваційної фінансово-кредитної установи, Фонд сприяння розвитку малих форм підприємництва у науково-технічній сфері.

Державний фонд фундаментальних досліджень надає кошти на безповоротній основі і ставить головним завданням сприяння розвитку фундаментальних наукових досліджень і підвищення наукової кваліфікації вчених. Для цього фонд організує експертизу і конкурсний відбір проектів наукових досліджень, здійснює фінансування відібраних проектів і контроль за використанням виділених для них коштів. Фонд є некомерційною організацією і не переслідує мети одержання прибутку. Кошти для підтримки фундаментальних наукових досліджень виділяються фондом на конкурсній основі незалежно від відомчої належності і правового статусу наукової організації, а також віку, вченого звання або посади, яку обіймає керівник. Кошти даного фонду формуються за рахунок державних асигнувань (від сум, призначених у бюджеті України на фінансування науки), добровільних внесків підприємств, установ, організацій і громадян (у тому числі іноземних юридичних і фізичних осіб), інших джерел.

Фонд сприяння розвитку малих підприємств у науковотехнічній сфері покликаний надавати фінансову підтримку і сприяти створенню малих наукомістких фірм, інкубаторів бізнесу, інноваційних інжинірингових центрів і інших бізнес-інноваційних структур. Кошти фонду можуть витрачатися і на заохочення конкуренції в науково-технічній сфері через надання фінансової підтримки високоефективним наукомістким проектам, які розробляються малими інноваційними підприємствами. Фонд є державною некомерційною організацією, що здійснює свою діяльність разом з Міністерством освіти і науки, молоді і спорту України і Держаним фондом підтримки малого підприємництва. Основними джерелами формування коштів цього фонду є бюджетні асигнування, добровільні внески підприємств, установ, організацій і громадян, у тому числі іноземних юридичних і фізичних осіб, інші надходження від діяльності фонду.

Державна інноваційна фінансово-кредитна установа на тих же принципах, але сприяє активізації інноваційної діяльності не тільки в малому інноваційному бізнесі, а надає підтримку інноваційним проектам у будь-якій сфері науково-технічної й виробничої діяльності.

Позабюджетні фонди фінансування НДДКР і підтримки інновацій створюють з метою забезпечення фінансування загальногалузевих, міжгалузевих і регіональних науковотехнічних програм, а також заходів з освоєння нових видів промислової продукції. Такі фонди можуть створюватися в міністерствах, у великих містах і регіонах, а також у рамках концернів, холдингів, ПФГ.

Для здійснення фінансової підтримки місцевих інноваційних програм органи місцевого самоврядування можуть створювати комунальні спеціалізовані небанківські інноваційні фінансовокредитні установи і підпорядковувати їх виконавчим органам місцевого самоврядування. Ці установи діють на основі положень (статутів) про них, що розробляються і затверджуються органами місцевого самоврядування.

З урахуванням гострої нестачі власних коштів, необхідних для реструктуризації економіки, проблеми інтеграції у світову економіку стає важливим залучення в Україну зовнішніх джерел фінансування, у тому числі іноземних інвестицій.

Вони залучаються переважно для реалізації масштабних проектів, пов’язаних із технологічним оновленням виробництва, реорганізацією та диверсифікацією діяльності тощо. Вони можуть радикально поліпшити конкурентні позиції підприємства завдяки впровадженню сучасних технологій (в ефективному використанні яких зацікавлені іноземні партнери). В Україні їх залучають у приватизаційні процеси. Поширенішим є спільне інвестування інноваційних проектів вітчизняними та іноземними інвесторами на правах дольової участі (спільне підприємство). Однак обсяги залучення іноземних інвестицій в Україні нині недостатні, що зумовлено несприятливим інвестиційним кліматом і невисокою привабливістю більшості вітчизняних підприємств для іноземних інвесторів. Активну участь у фінансуванні інноваційного процесу в Україні відіграють банки, кредитна політика яких спрямована, насамперед, на банківське обслуговування інноваційної діяльності підприємств. Комерційні банки у схемах проектного фінансування інновацій можуть виступати в ролі організаторів та фінансових ініціаторів здійснення інвестицій.

Банки мобілізують ресурси для фінансування інвестиційних та інноваційних проектів та мають можливість прямого виходу на світовий фінансовий ринок із метою масштабного залучення іноземного капіталу для реалізації проектів.

Інноваційне фінансування банки здійснюють за деякими принципами функціонування «ризикових» фондів: організація часткового фінансування розробки; впровадження у дослідне підприємство перспективних науково-технічних досягнень, а на цій основі в подальшому – одержання прибутків від спільного володіння патентом на профінансовану банком розробку.

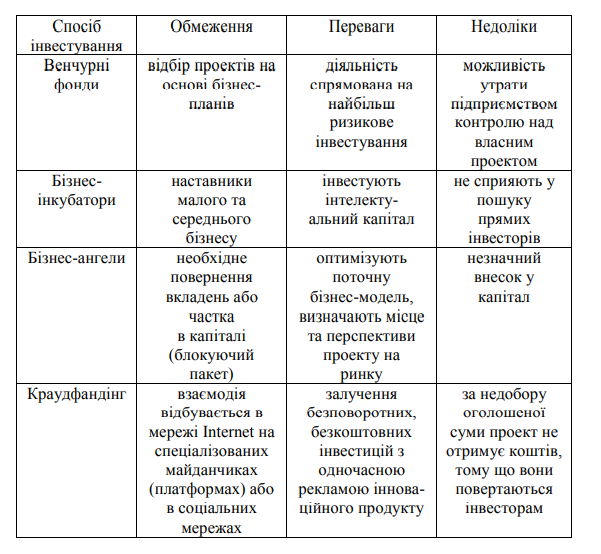

Резервом інноваційного розвитку є також фінансування через нетрадиційні (альтернативні) інструменти: венчурні фонди, бізнес-інкубатори, бізнес-ангели, краудфандінг (табл. 7.2).

Венчурний капітал є особливою формою капіталу. Інвестори, беручи участь у фінансуванні, фактично виступають як замовники майбутніх нововведень, якщо вони виявляються успішними – як співвласники новоутвореної фірми. Венчурне фінансування виконує роль попередньої оплати видатків виконання замовлень на новацію.

Бізнес-ангел – приватний інвестор, що вкладає гроші в інноваційні проекти (стар-тапи) на етапі створення підприємства в обмін на повернення вкладень та долю в капіталі(зазвичай блокуючий пакет, а не контрольний). «Ангели», як правило, вкладають свої власні кошти на відміну від венчурних капіталістів, які управляють грошима третіх осіб, об'єднаними у венчурні фонди.

Краудфандінг передбачає співпрацю людей, які об'єднують гроші чи інші ресурси для підтримки ідей, людей або організацій. Взаємодія між ними найчастіше відбувається в Інтернеті на спеціалізованих майданчиках або в соціальних мережах. Краудфандінг володіє значним потенціалом, він може бути непоганою бізнес-моделлю, що забезпечує тільки реалізацію окремого проекту на початкових етапах його розвитку. Краудфандінг фактично є альтернативним способом залучення безповоротних інвестицій у проект. Тим більше краудфандінгові сервіси є прозорим механізмом, в якому ми бачимо, на що витрачаються наші гроші.

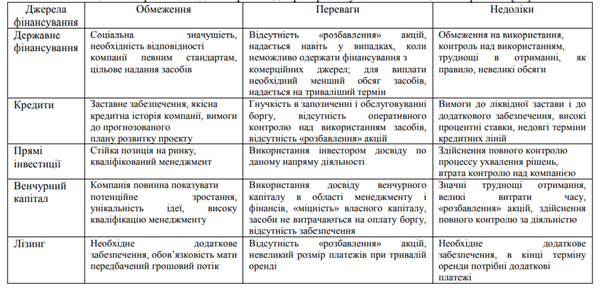

Таблиця 7.2. Порівняльний аналіз нетрадиційних джерел фінансування інновацій

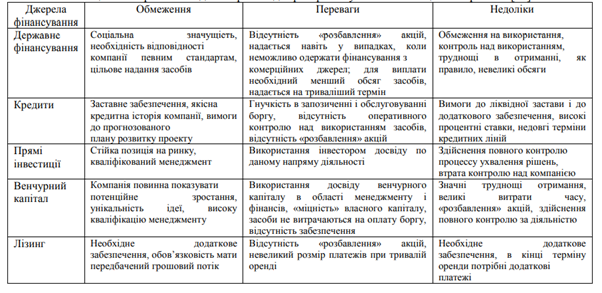

Переваги та недоліки різних джерел фінансування інновацій наведено в Табл.7.3 Таким чином, всі джерела фінансування підприємств можна поділити на дві категорії:

1) залучені інвестиції, які не підлягають поверненню – це джерела фінансування, які утворюють власний капітал підприємства. До них відносяться асигнування з бюджетів всіх рівнів, фондів підтримки підприємництва, які надаються на безоплатній основі; власні фінансові кошти підприємства та іноземні інвестиції;

2) залучені інвестиції (позикові кошти), які підлягають поверненню в чітко встановлений термін та з виплатою процентів за використання. До них відносяться банківські кредити, державні кредити, одержані на умовах повернення, кредити іноземних інвесторів, облігаційні позики, векселі та інші позичені кошти.

Таблиця 7.3. Переваги і недоліки різних джерел фінансування інноваційних проектів

3. Фінансування інноваційної діяльності венчурним капіталом

Напрямом покращення стану фінансового забезпечення інноваційної діяльності можна вважати венчурне фінансування, яке в Україні відноситься до інститутів спільного інвестування (ІСІ).

Венчурний капітал займає одне з провідних місць серед інших джерел фінансування, оскільки він відповідає усім вимогам щодо фінансування інновацій: це довгостроковий, ризиковий капітал, що інвестується в акції нових, швидкозростаючих, інноваційних компанії з метою отримання високого прибутку після реєстрації акцій цих компаній на фондовій біржі.

Поняття «венчур», «венчурний капітал», «венчурне фінансування» нерозривно пов'язані з винахідницькою діяльністю, а також зі створенням і функціонуванням підприємства, що займається впровадженням результатів даної винахідницької діяльності в комерційне виробництво. Початковий зміст поняття «венчурний капітал» був тісно пов'язаний з етимологічним значенням слова «венчур» (англ. «venture»), який, з одного боку, означає підприємство, а з іншого – спекуляцію, ризик, сума, що піддається ризику.

Американські економісти Ж. У. Фенн, Н. Лайанг, С. Прауз, П. Джонсон, перші ідеологи венчурного капіталу, визначили венчурний капітал, як фінансування акціонерного капіталу інноваційних підприємств малого бізнесу, які мають значний потенціал зростання на стадії їх створення і реалізації продукції, в сукупності з консультаційною підтримкою і високим ступенем залучення в процес прийняття рішень. Тобто венчурний капітал є інвестиціями у венчурні, або «ризикові», проекти освоєння нових технологій або продукції.

У Проекті Закону України «Про венчурну діяльність в інноваційній сфері» надано наступне визначення венчурного капіталу: венчурний капітал – це капітал, інвестований в інноваційний проект із високим ступенем ризику.

У роботах західних вчених в більшості джерел венчурним капіталом вважають інвестиції в новостворювані підприємства, які не мають належного фінансового забезпечення.

Венчурний капітал за суттю є поєднанням фінансових та інтелектуальних ресурсів, яке надає можливість, незважаючи на високий рівень ризику у випадку ефективної реалізації інноваційної діяльності, отримувати високий рівень прибутку.

Метою венчурного інвестора є забезпечення такого розвитку підприємства, який надасть змогу в перспективі забезпечити зростання його вартості. Це надасть змогу венчурному інвестору не лише повернути вкладений венчурний капітал, проте й отримати значний прибуток.

Венчурне фінансування – це пов'язана з підвищеним ризиком форма фінансування капіталу, за якої кредит надають не під відсотки, а під певну частку приросту капіталу чи під частку акціонерного капіталу майбутнього підприємства).

У процесі венчурного інвестування його зацікавлені сторони отримують низку переваг, що зображені на рис.7.4.

Венчурне фінансування має ряд основоположних принципів, розроблених засновниками венчурного бізнесу Перкінсоном Т., Клейнром Ю., Кофілдом Ф. та ін. Їх сутність полягає у створенні партнерств у вигляді венчурних фондів, збору грошей у партнерів з обмеженою відповідальністю та встановлення правил захисту їх інтересів, використання статусу генерального партнера. Ці принципи лежать в основі механізму венчурного фінансування, який є одним з основних економічних інструментів, що забезпечують протягом останніх десятиліть інноваційний розвиток провідних індустріальних країн Заходу.

Рис.7.4. Переваги, що їх отримують зацікавлені сторони у процесі венчурного фінансування

Венчурний фонд (інвестор) зацікавлений в високому котируванні акцій, оскільки основним доходом його засновників є курсова різниця між купівлею та продажем акцій. Щоб сприяти зростанню курсової вартості цінних паперів, венчурний фонд приймає участь в управлінні підприємством та в консультуванні його вищого керівництва. В особі венчурного фонду фірмареципієнт отримує не тільки джерело фінансування, але й досвідченого професійного консультанта, який готовий розділити з партнером весь його можливий фінансовий ризик.

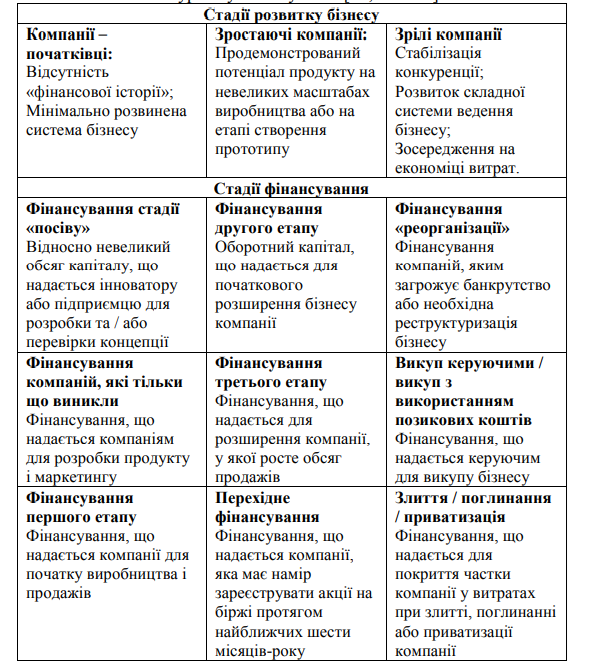

При венчурному інвестуванні виділяють кілька стадій розвитку і фінансування бізнесу (табл.7.4).

Таблиця 7.4. Стадії розвитку фінансування бізнесу при венчурному інвестуванні [

Вибір підприємцем того чи іншого виду фінансування залежить від декількох факторів.

До них відносяться: доступність джерела фінансування, плата (відсоток у разі позикового, частка у разі акціонерного фінансування) фінансування, професіоналізм і амбітність підприємця, склад фінансування (тільки фінансові кошти або в поєднанні з супутніми послугами), і т.п.

Венчурне фінансування має велику перевагу перед іншими видами фінансування на початкових етапах розвитку компанії, так як спільно з грошовими коштами підприємцю може бути надана організаційна, управлінська та інші види підтримки, особисті зв'язки інвестора, інформація про ринки і аналогічні товари.

З розвитком компанії роль людського капіталу, що надається венчурним інвестором, знижується і на зміну венчурному фінансуванню приходить пряме фінансування.

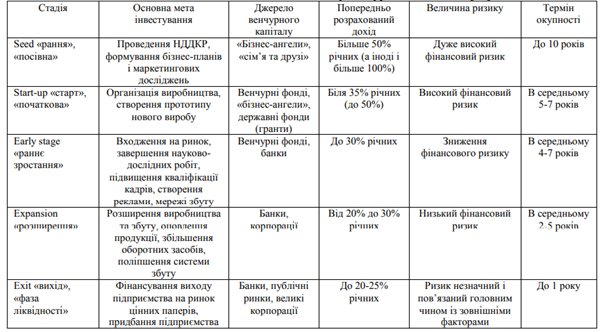

Процес венчурного інвестування може бути поділено на певні стадії. Вони приблизно відповідають стадіям життєвого циклу підприємства або інвестиції, які налічують п'ять стадій циклу формування венчурного капіталу (табл..7.5).

На етапі Seed («рання», «посівна») виділяється початкова бізнес-ідея і визначаються перспективи її реалізації при дуже високому фінансовому ризику, підприємства як такого ще не існує, йде процес формування бізнес-планів та проводяться маркетингові дослідження.

На етапі Start Up («початкова», «старт») підприємство тільки створюється, має дослідні зразки, намагається організувати виробництво і вихід продукції на ринок.

На етапі Early stage, early growth («раннє зростання») підприємство здійснює випуск і комерційну реалізацію готової продукції, хоча поки і не має стійкого прибутку.

На етапі Expansion («розширення») підприємство займає певні позиції на ринку, стає прибутковим, йому потрібні розширення виробництва та збуту, проведення додаткових маркетингових досліджень, збільшення основних фондів і капіталу.

Етап Exit («вихід») – це етап розвитку підприємства, на якому відбувається продаж акцій стратегічному інвестору або їх первинне розміщення на фондовому ринку.

Таблиця 7.5. Стадії життєвого циклу венчурних інвестицій

Дані табл..7.5 свідчать про велику економічну цінність неформальних інвесторів венчурного капіталу («бізнес-ангелів» – приватних венчурних інвесторів). Їх позитивний вплив на розвиток бізнесу виражається в підтримці венчурних підприємств на ранніх стадіях їх розвитку, в динамічності та гнучкості фінансування, одночасно включає інвестиції в акціонерний капітал, кредитні ресурси чи поєднання того й іншого, в комплексній підтримці профінансованих підприємств з розвитку управління, маркетингової стратегії, встановленню контактів, бізнес-планування, що спрощує надалі отримання цими підприємствами фінансування з інших джерел.

Отже, з одного боку для підприємства спосіб фінансування діяльності та розвитку буде залежати від того, на якій стадії життєвого циклу перебуває підприємство, а джерело фінансування треба вибирати виходячи з вартості залучених ресурсів і достатності їх обсягу для розвитку підприємства. З іншого боку, лише деяким підприємствам необхідне зовнішнє фінансування на кожній стадії життєвого циклу. Більш того, на практиці деякі венчурні інвестори здатні забезпечити підприємству фінансування на всіх стадіях, а у багатьох випадках різниця між стадіями венчурного інвестування є досить умовною.

Принципова схема механізму венчурного фінансування наступна:

венчурний фонд (зазвичай це професійна фінансова фірма, яка управляє капіталом від імені інших (пенсійних фондів, страхових компаній, і так далі)) або управляюча компанія від його імені набувають частку (пакет акцій) у молодій, швидкозростаючій (або тій, що трансформується) компанії за мінімальною вартістю і вводить в його органи управління своїх представників, які є, як правило, професійними менеджерами. Останні беруть активну участь у регулюванні інноваційного процесу та контролюють витрати коштів. Так забезпечується блокуючий пакет венчурного інвестора при збереженні свободи підприємницької ініціативи основних власників підприємства.

Модель венчурного бізнесу має деякі характерні відмінності від традиційних форм кредитування підприємницьких проектів.

Наведемо характерні риси венчурного фінансування:

– обслуговування найбільш передових напрямів НТП;

– кошти вкладаються у венчурний бізнес без гарантій з боку венчура;

– кошти надаються на безпроцентній і безповоротній основі, тобто ризиковий капітал розміщується не як кредит, а у вигляді паю в статутний фонд фірми і не підлягають вилученню протягом усього терміну дії договору між нею і фінансовою установою;

– тривалий інвестиційний період – близько 3-7 років, який повинен бути достатнім для «розкрути» фірми – від ідеї до забезпечення прибутковості внаслідок комерціалізації;

– повернення коштів інвесторові здійснюється в момент виходу цінних паперів фірми на відкритий ринок і залежно від їх дольової участі;

– як правило венчурний інвестор не прагне контрольного пакету акцій (особливо при первісному інвестуванні);

– належність контрольного пакету акцій компанії її менеджерам, які зберігають всі стимули для активної участі в розвитку бізнесу;

– інвестори і його представники не беруть на себе ніякого іншого ризику (технічного, ринкового, управлінського, цінового) крім фінансового;

– безпосередня участь інвесторів в управлінні фірмою, яку вони інвестують.

Принципова відмінність венчурного інвестування від традиційних форм стратегічних вкладень полягає в тому, що інвестор не купує контрольний пакет акцій у компанії, яка вже відбулася і отримала широке визнання, а вкладає кошти в перспективну фірму набагато раніше – на початковій стадії її розвитку – для того, щоб потім вигідно продати свою частку.

Таким чином, венчурний капітал є пайовим капіталом, що надається професійними фондами та індивідуальними учасниками, що інвестують і спільно керують стартовими, приватними компаніями, що розвиваються або трансформуються, демонструють потенціал для істотного зростання. При цьому варто виділити такий суттєвий елемент, як зростання вартості компанії, що відбувається в середньостроковій або довгостроковій перспективі і призводить до зростання вартості частки венчурного інвестора. Цей приріст капіталу вищий, ніж дохід від альтернативних вкладень, що компенсує ризик і неліквідність таких вкладень.

Відмінність венчурного фінансування від традиційного інвестування полягає в тому, що

а) його переважно інвестують в ідею або проект з підвищеним ризиком,

б) фінансові активи надаються підприємству без будь-якої гарантії забезпечення рухомим чи нерухомим майном або заощадженнями.

Єдиною гарантійною заставою служить відповідна частина акцій, менша ніж контрольний пакет існуючого або тільки створюваного підприємства, тобто венчурний капітал надається підприємству під перспективну ідею.

Особливості венчурного фінансування зумовлені специфічними рисами взаємодії венчурного інвестора та підприємства-інноватора. Так венчурний капіталіст у процесі венчурного фінансування може надавати підприємству-реципієнту додаткові фінансові ресурси у вигляді оплати частини в статутному капіталі (придбання акцій), оплати боргу (боргові цінні папери, переважно – облігації), може бути поручителем його зобов’язань, надавати інформаційні послуги з різних юридичних та управлінських питань, сприяти генерації стратегічних ідей підприємства-інноватора. Крім того, венчурний капіталіст для розширення діяльності підприємства-реципієнта використовує власні зв’язки та інформацію про ринок, надає нові ідеї щодо подальшого розвитку такого підприємства.

4. Презентація до теми 7

Шрифти

Розмір шрифта

Колір тексту

Колір тла

Кернінг шрифтів

Видимість картинок

Інтервал між літерами

Висота рядка

Виділити посилання

Вирівнювання тексту

Ширина абзацу