ТЕМА 11. РИЗИКИ В ІННОВАЦІЙНОМУ ПІДПРИЄМНИЦТВІ

| Сайт: | Навчально-інформаційний портал НУБіП України |

| Курс: | Інноваційне підприємництво ☑️ |

| Книга: | ТЕМА 11. РИЗИКИ В ІННОВАЦІЙНОМУ ПІДПРИЄМНИЦТВІ |

| Надруковано: | Гість-користувач |

| Дата: | четвер, 19 лютого 2026, 06:23 |

1. Основи теорії управління ризиками. Класифікація ризиків

Ринкові відносини характеризуються динамічною зміною економічної ситуації, зростанням невизначеності розвитку складових господарської системи. Інноваційна спрямованість суб’єктів господарювання, що є майже єдиним способом їх розвитку і випуску конкурентоздатної продукції, посилює невизначеність і ризик.

Невизначеність ‒ це неможливість оцінки майбутнього розвитку подій як з погляду імовірності їхньої реалізації, так і через їхній вияв.

Невизначеність - це те, що не піддається оцінці, тому будемо говорити про неповну визначеність (ризик).

У сучасних умовах господарювання будь-яке підприємство підпадає під вплив величезної кількості ризиків внутрішнього і зовнішнього походження. На підприємство, яке здійснює інноваційну діяльність, впливають ще й ризики, зумовлені невизначеністю результату.

Ризик пов’язується з можливою втратою доходів або їх недоодержанням порівняно з очікуваним результатом. Як правило, втрата або недоотримання доходів прямо залежать від раціонального використання ресурсів. У зв’язку з цим головним і неодмінним критерієм стабільної діяльності і конкурентоспроможності сучасного підприємства є здатність керівництва, спираючись на наукову основу, прогнозувати й приймати господарські рішення в умовах ризику, контролювати та ефективно управляти ним.

Невизначеність на ринку інноваційного інвестування обумовлена майже повною відсутністю або суттєво неповною інформації щодо характеру і ступеня задоволення тієї або іншої потреби ринку за допомогою нової наукомісткої продукції (у порівнянні з іншими типами ринків). У разі появи на ринку принципово нової продукції важко передбачити реакцію споживача через його непоінформованість.

Ризик слід розглядати як наслідок прийняття рішень в умовах неповної, неточної і/або суперечливої інформації, тобто в невизначеності чи неповної визначеності.

Під ризиком в інноваційній діяльності розуміють можливість (загрозу) втрати суб’єктом господарювання частини своїх ресурсів, недоотримання доходів чи виникнення додаткових витрат у результаті здійснення виробничо-збутової і фінансової діяльності, яка спирається на нові технології, продукти, способи їхньої реалізації тощо.

Ризик у загальному випадку пов’язаний з можливістю чи загрозою відхилення результатів конкретних дій чи рішень від очікуваних. Ризик має місце тільки там, де може бути як мінімум два сценарії розвитку подій (відповідно – два і більше можливих результати).

У літературі існують три основні думки, які визнають або суб’єктивну, або об’єктивну, або суб’єктивно-об’єктивну природу ризику.

Ряд авторів виходить з того, що ризик – це категорія об’єктивна, котра дає змогу регулювати стосунки між людьми, трудовими колективами, організаціями та різними інституціями у соціально-економічному бутті.

Прихильники об’єктивної концепції вважають, що ризик – це завжди загроза появи неприємних наслідків, щодо яких невідомо, настануть вони чи ні. Досить широко висвітлено у науковій літературі й суб’єктивну концепцію. Найсуттєвіший внесок у розвиток її зробив В. А. Ойгензіт, який виходив з того, що ризик завжди суб’єктивний, оскільки виступає як оцінка людиною вчинку, дій, як свідомий вибір з урахуванням можливих альтернатив.

Суб’єктивна концепція зорієнтована на суб’єкт дій, враховує можливі наслідки, вибір варіантів поведінки, що тягне за собою накладення відповідних обов’язків чи уникнення їх. Оскільки, з позицій цієї концепції, ризик завжди пов’язаний з волею та усвідомленням його людиною, то він є насамперед вибором варіантів поведінки з урахуванням загрози щодо можливих несприятливих наслідків.

Існує суб’єктивно-об’єктивна концепція. Вона стверджує, що ризик пов’язаний з вибором певних альтернатив, розрахунком імовірностей їх результатів. У цьому полягає його суб’єктивний бік.

Об’єктивність ризику ґрунтується на тому, що він існує внаслідок об’єктивних, притаманних економіці категорій конфліктності, невизначеності, розпливчастості, відсутності вичерпної інформації на момент оцінювання і прийняття управлінських рішень.

Інноваційні ризики поділяють на систематичні (недиверсифіковані) і несистематичні (диверсифіковані) ризики.

Систематичні ризики обумовлені дією багатьох загальних для всіх суб’єктів господарювання факторів. Такі ризики приблизно однакові для різних суб’єктів господарювання. Несистематичні ризики спричинені дією факторів, які повністю залежать від діяльності суб’єкта господарювання. Рівень таких ризиків значно різниться навіть серед організацій рівних за масштабом і сферою діяльності та іншими ознаками.

Інвестування в інноваційні проекти пов’язане зі значними підприємницькими ризиками. Серед них виділяють:

1. Виробничий ризик обумовлюється виробничими факторами: брак у виробництві, невиконання виробничої програми, аварії, помилки у технічному виконанні інноваційного проекту.

2. Комерційний (маркетинговий) ризик обумовлюється невизначеністю попиту. Він пов’язаний із просуванням нового продукту чи послуги.

3. Фінансовий ризик обумовлюється співвідношенням власного і позикового капіталу, втратою доходів і коштів.

4. Науково-технічний ризик обумовлюється помилками на стадії наукового обґрунтування проекту.

Рішення з проведення інноваційної діяльності можуть прийматися за різних умов:

- визначеності – коли всі наслідки рішення, яке приймається, можуть бути оцінені;

‒ ризику – коли наслідки прийнятих рішень можуть бути оцінені з певною мірою вірогідності;

‒ повної невизначеності – коли немає жодних вихідних даних для оцінки наслідків рішення, яке приймається.

Інноваційний ризик за стадіями виявлення поділяється на різновиди:

‒ пов’язаний з певним етапом реалізації інвестиційного проекту: виведення товару на ринок (період окупності інвестицій), етап росту, етап зрілості, етап насичення, вихід з ринку;

‒ пов’язаний з господарською діяльністю підприємства.

Науково обґрунтована класифікація ризиків дозволяє чітко визначити місце ризику в їх загальній системі та створює можливості для ефективного застосування відповідних методів і прийомів управління ризиком.

Розглянемо класифікацію ризиків за певними ознаками.

За характером дії ризики поділяють на статичні (чисті) і динамічні (спекулятивні).

Статичні ризики – це ризики втрати реальних активів внаслідок завдання збитків власності, а також втрат доходу через недієздатність суб’єкта господарювання.

Динамічний ризик – це ризик непередбачених змін вартості основного капіталу внаслідок прийняття управлінських рішень чи непередбачуваних змін ринкових або політичних обставин

За джерелами виникнення ризики класифікуються на: політичні, господарські, форс-мажорні.

Політичні ризики обумовлені ризиком зміни державного устрою, частими змінами уряду, нестабільністю політичної влади, неадекватністю політичних рішень.

Господарські включають: ризик зміни податкового законодавства; ринковий ризик (відсутність попиту на товари та послуги); ризик капітальних вкладень (інфляція); ризик зміни цін постачальників; ризик затримки платежів за реалізовану продукцію; ризик неадекватного менеджменту тощо.

Форс-мажорні – ризики землетрусу, повені, урагану, інших стихійних лих; ризики виникнення міжнаціональних конфліктів; ризик втрати майна у разі пожежі тощо.

За часом утворення ризики розподіляють на ретроспективні, поточні, перспективні.

Аналіз ретроспективних ризиків, їх характер і способи зниження дають змогу точніше прогнозувати поточні і перспективні ризики.

За чинниками виникнення ризики поділяють на політичні та економічні (комерційні). Політичні ризики зумовлені зміною політичної ситуації, яка впливає на господарську діяльність (закриття кордонів, військові дії тощо).

Економічні ризики зумовлені несприятливими змінами в економіці підприємства чи економіці країни. Узагальнену класифікацію економічних ризиків представлено на рис. 11.1.

Рис. 11.1. Класифікація економічних ризиків

Узагальнювальним показником різних форм інноваційного ризику в умовах ринкової економіки є фінансовий ризик підприємця та інвесторів, що повірили в його ідею.

Він характеризує можливі втрати у разі невдалого завершення проекту, що фінансується (незалежно від причин).

У складі фінансових ризиків виділяють такі види ризиків.

1. Кредитний ризик – ризик втрати коштів організації внаслідок неповернення суми кредиту і відсотків по ньому.

2. Відсотковий ризик – ризик втрати коштів організації внаслідок перевищення відсотків на залучені кошти над відсотками на розміщені кошти.

3. Валютний ризик – небезпека втрати коштів у зв’язку зі зміною курсу валют.

4. Ризик втраченої вигоди – ризик втрати коштів через нанесення непрямої шкоди від подій.

Наприклад, під час продажу товарів у кредит невиконання умов оплати їх вартості в строк призводить до зростання дебіторської заборгованості. Іммобілізація коштів у дебіторську заборгованість може бути оцінена за розміром втраченої вигоди, тобто за обсягом недоотриманого доходу із втратою більш вигідного розміщення цих коштів.

За способом урахування ризики поділяють на зовнішні та внутрішні.

До зовнішніх відносять ризики, які безпосередньо не пов’язані з діяльністю підприємства або його контактною аудиторією. На рівень зовнішніх ризиків впливає чимало чинників: політичні, економічні, демографічні, соціальні, географічні тощо.

До внутрішніх належать ризики, зумовлені діяльністю самого підприємства. На їх рівень впливають ділова активність керівництва, вибір маркетингової стратегії, політики і тактики та інші чинники.

2. Принципи та методи управління інноваційними ризиками

Управління ризиком – це широке поняття, яке охоплює різноманітні проблеми, пов’язані практично з усіма напрямами й аспектами управління.

В економічній літературі розглянуто такі принципи управління господарськими ризиками:

‒ принцип системності (або системного підходу);

‒ принцип економічності – передбачає необхідність складання кошторису витрат на управління ризиком та його порівняння з можливими втратами підприємства у разі ризикових подій;

‒ принципи обґрунтованості заходів та дій, які використовують в управлінні ризиком;

‒ принцип керованості прийнятими ризиками. До складу портфеля ризиків мають включатися тільки ті з них, які піддаються нейтралізації у процесі управління, незалежно від їхньої об’єктивної й суб’єктивної природи. Ризики некеровані, наприклад форс-мажорної групи, можна або ігнорувати, або передати зовнішньому страховикові чи партнерам по бізнесу;

‒ принцип порівнянності рівня прийнятих ризиків з рівнем прибутковості проведених операцій полягає в тому, що приймають тільки ті види ризиків, рівень яких компенсується адекватною величиною очікуваної прибутковості. Операції, ризики яких не відповідають необхідному рівню прибутковості, мають бути відкинуті або, відповідно, переглянуті розміри премії за ризик;

‒ принцип послідовності. Управління – це цілеспрямований процес. Кожен процес має певну послідовність. Її порушення може призвести до зменшення ефективності процесу;

‒ принцип пріоритету суспільних інтересів. Існує система інтересів суб’єктів ринкових відносин. Крім того, результати комерційної діяльності підприємства певною мірою впливають па відносини працівників підприємства. Отже, втрата підприємством прибутку чи ресурсів унаслідок недостатньо обґрунтованих рішень може негативно вплинути на реалізацію економічних інтересів як в цілому підприємств ‒ суб’єктів ринкових відносин, так і зокрема працівників конкретного підприємства. Це може зменшити зацікавленість не лише суб’єктів ринкових відносин щодо подальшого їх формування та розвитку, але й працівників підприємства у підвищенні ефективності його ринкової діяльності;

‒ принцип адаптивності в управлінні ризиком дає змогу адаптувати рішення про суттєві зміни внутрішнього та зовнішнього середовища підприємства. Ступінь їх впливу на комерційний ризик може відрізнятися у різні періоди. Це зумовлює необхідність дослідження таких чинників та їх впливу на формування комерційних ризиків за різних ринкових умов в окремі періоди;

‒ принцип інформованості. Для управління комерційним ризиком потрібна інформація, яка б задовольняла вимоги до неї;

‒ принцип цілеспрямованості управління ризиком передбачає, що управління комерційним ризиком має бути спрямоване на досягнення цілей ринкової діяльності підприємства;

‒ принцип диференціації полягає в градації ризику за напрямами ринкової діяльності підприємства, сегментами ринку, маркетинговими стратегіями тощо. Така диференціація дає змогу компенсувати втрати підприємства під час виконання певних рішень збільшенням прибутків або забезпеченням цільових прибутків від іншого виду діяльності чи дотримання інших рішень;

‒ принцип контролю ризику та процесів їх формування полягає в необхідності дотримання однієї з базових функцій управління ризиком – контролю. Відсутність контролю ризиків і процесів їх формування може призвести до великих збитків, навіть до банкрутства підприємства;

‒ принцип стимулювання полягає в необхідності морального та матеріального стимулювання управління комерційним ризиком;

‒ принцип відповідальності полягає в необхідності забезпечення відповідальності певних працівників за управління комерційним ризиком. Збитки, зумовлені недостатньо кваліфікованим управлінням комерційним ризиком, мають бути повністю або частково компенсовані відповідними працівниками. Розміри й умови такої компенсації можуть визначатися у відповідних нормативних документах підприємств.

На підставі розглянутих принципів на підприємстві формується політика управління ризиками. Ця політика являє собою частину загальної стратегії підприємства, що полягає в розробці системи заходів щодо нейтралізації можливих негативних наслідків ризиків, пов’язаних зі здійсненням різних аспектів господарської діяльності.

Різноманіття цілей і завдань, які виконують суб’єкти господарювання, визначає безліч різновидів інноваційних і науково-технічних проектів, спрямованих на їх розвиток та випуск конкурентоздатної продукції. Результативність інноваційної діяльності прямо залежить від того, наскільки точно проведено оцінювання ризику та визначені методи управління ними.

Управління ризиками – управлінська діяльність, спрямована на класифікацію ризиків, ідентифікацію, їх аналіз та оцінку з метою розробки шляхів захисту від ризиків.

Під управлінням ризиком в інноваційній діяльності розуміють сукупність практичних заходів, що дозволяють знизити невизначеність результатів інновації, підвищити корисність реалізації нововведення, знизити ціну досягнення інноваційної мети. Зростання корисності інновації безпосередньо пов’язане з варіантністю реалізації нововведення. Розробка варіантів здійснення інноваційних проектів є основним завданням теорії управління інноваціями. Застосування методів управління ризиками дозволяє зіставити розмір втрат з тим виграшем, який принесе інновація. Саме аналіз та оцінка ризиків виконують завдання узгодження двох практично протилежних прагнень – максимізації прибутку та мінімізації ризиків.

Найпростішим методом запобігання негативним наслідкам від ризиків є створення на підприємствах спеціальних фондів ризику за рахунок прибутків і використання його в екстремальних для підприємства умовах. Цей метод відомий як самострахування підприємства від негативного впливу непередбаченої ситуації. Це доцільно робити у тих випадках, коли вартість майна відносно незначна, а прибутки від виробничо-господарської діяльності підприємства досить суттєві.

Розподіл ризиків здійснюється зазвичай між учасниками проекту з метою призначення відповідальним за ризик учасника, який в змозі розрахувати і контролювати ризики краще від інших, а також є найбільш стійким у фінансовому відношенні, здатним подолати наслідки від дії ризиків.

Знизити рівень ризиків та компенсувати заподіяний організаційний збиток можна такими методами, які належать до управління ризиками:

1. Уникнення можливих ризиків – найефективніший спосіб профілактики, що полягає в наступному:

а) відмова від здійснення господарських операцій, рівень ризику щодо яких дуже високий і не відповідає критеріям фінансової політики господарства;

б) зниження питомої ваги позикових коштів у господарському обігу, що дозволяє уникнути втрати фінансової стійкості;

в) збільшення ліквідності активів за допомогою збільшення частки оборотних активів у загальній їх сумі, що дозволяє уникнути ризику неплатоспроможності.

2. Мінімізація ризиків здійснюється шляхом, який неможливо уникнути повністю:

а) отримання від покупців гарантій у погашенні боргу;

б) скорочення переліку безпідставних форс-мажорних обставин у контрактах із партнерами, що дозволить підвищити фінансову відповідальність за невиконання обов’язків, а отже, знизити комерційний ризик.

3. Диверсифікація ризиків дозволяє знизити рівень їх концентрації, а саме:

а) диверсифікація різновидів діяльності передбачає використання альтернативних можливостей отримання доходу і прибутку від різноманітних господарських і фінансових операцій;

б) диверсифікація постачальників товарів передбачає встановлення зв’язків з різними партнерами для поставки основних груп товарів;

в) диверсифікація асортименту товарів, які реалізуються, тобто включення в асортимент господарства товарів з протилежною спрямованістю попиту в рамках окремих товарних груп, що дозволяє мінімізувати ризик у період погіршення кон’юнктури окремого товарного ринку.

4. Лімітування ризиків в операціях, які можуть постійно виходити за встановлену допустиму межу ризику. Цей ризик лімітується шляхом встановлення відповідних економічних і фінансових нормативів:

а) максимальний обсяг комерційної операції із закупівлі товарів за умови укладання її з одним і тим же партнером;

б) допустимий розмір використання позикових коштів у господарському обігу

в) максимальний розмір депозитного вкладу, який розміщений в одному комерційному банку тощо.

5. Хеджування – валютна угода, що укладається під час страхування від можливого падіння цін за здійснення довгострокових угод.

6. Повне або часткове страхування ризиків. За своєю природою страхування є формою попереднього резервування ресурсів, призначених для компенсації збитку від очікуваного прояву різних ризиків. Економічна сутність страхування полягає у створенні резервного (страхового) фонду, відрахування в який для окремого страхувальника встановлюються на рівні, значно меншому від сум очікуваного збитку і, як наслідок, страхового відшкодування. Страхування або повне резервування не ставить за мету зменшення ймовірності прояву ризиків, а націлені переважно на відшкодування матеріального збитку від можливої реалізації ризиків.

7. Попередження ризиків за допомогою створення спеціалізованих структурних підрозділів управління ризиками, формування резервів на покриття можливих збитків або завчасного фінансування венчурних програм і проектів розвитку. Формування резерву на покриття непередбачених витрат є одним зі способів управління ризиками, що передбачає встановлення співвідношення між потенційними ризиками, що впливають на вартість активів, і розміром витрат, необхідних для подолання збоїв у виробничому процесі.

8. Диверсифікація як можливе зменшення сукупного ризику шляхом розподілу вкладень і/або зобов’язань. Сутність диверсифікації полягає у зниженні максимально можливих втрат за одну подію, проте при цьому одночасно зростає кількість видів ризику, які необхідно контролювати. Диверсифікація є одним з найбільш популярних механізмів зниження ринкових і кредитних ризиків під час формування портфеля фінансових активів, портфелів банківських позичок і пасивів.

9. Дисипація ризику. Сутність цього методу полягає в розподілі загального ризику шляхом об’єднання (з різним ступенем інтеграції) з іншими учасниками, зацікавленими в успіху спільної справи. Підприємство має можливість зменшити рівень власного ризику, залучаючи до розв’язання спільних проблем як партнерів інші підприємства і навіть фізичні особи. Для цього можуть створюватися акціонерні товариства, фінансово-промислові групи, підприємства можуть придбавати або обмінюватися акціями один з одним, вступати у різні консорціуми, асоціації, концерни.

3. Механізми оцінювання ризиків реалізації інноваційних проектів

Механізм оцінки ризику має виділення функціональних етапів, котрі включають якісну і кількісну оцінку ризиків.

Якісна оцінка ризиків має бути обґрунтованою, що не завжди можливо під час порівняння сподіваних позитивних результатів діяльності з економічними, соціальними, політичними, екологічними та технологічними як сьогоднішніми, так і майбутніми умовами.

SWOT-аналіз (Strengths – сильні сторони; Weakness – слабкі сторони; Opportunities – можливості; Threats – загрози) передбачає виявлення слабких сторін і загроз для діяльності підприємства-інноватора, що дозволяє провести якісний аналіз ризиків, визначити фактори та потенційні сфери ризику, його можливі різновиди. Він є обов’язковим етапом формування стратегічних планів і завдань розвитку підприємства.

Кількісний вимір ризиків також враховується під час формування механізму їх оцінювання. Вибір методики кількісного оцінювання ризиків сучасних виробничих систем пов’язаний з цілями її проведення. Для них характерна двостороння взаємодія із зовнішнім середовищем, однак ступінь цієї дії різний. У зв’язку з цим усі сучасні виробничі системи слід класифікувати за двома типами: сучасні виробничі системи з низьким ступенем екстернальності; сучасні виробничі системи з високим ступенем екстернальності.

До першого типу виробничих систем відносять організації, діяльність яких не впливає на динаміку довкілля, а її результати не викликають циклічних коливань економіки на макрорівні.

Другий тип виробничих систем відрізняється значним впливом результатів діяльності на показники національної економіки та рівень соціально-економічної і політичної стабільності в країні. Їх активність у зовнішньому середовищі вносить зміни і впливає на окремі елементи ризику. Через це між результатами діяльності виробничої системи та національними показниками розвитку економіки та окремих її галузей утворюється сильний двосторонній зв’язок. Тому для сучасних виробничих систем доцільно проводити оцінювання у двох напрямах.

Перший напрям передбачає проведення оцінювання ризику для внутрішніх цілей управління та у власних інтересах. Це важливо тому, що керівництву організації необхідно знати, як впливає зовнішнє середовище на операційну, інвестиційну й фінансову діяльність. За допомогою цього етапу оцінювання можна проаналізувати фактори ризику, ідентифікувати наявні ризики, кількісно їх виміряти і визначити інтенсивність впливу зовнішнього середовища на планово-прогнозні показники діяльності. Така інформація дозволить розробити заходи щодо зменшення ризику.

Для проведення кількісного аналізу ризику використовують імовірнісний підхід, відповідно до якого для того, щоб оцінити ризик, необхідно знати всі можливі наслідки конкретного рішення чи дії (або закон їхнього розподілу) й імовірності цих наслідків.

Імовірності розвитку того чи іншого сценарію (песимістичний, стриманий (реалістичний), оптимістичний) можна визначити такими методами:

‒ об’єктивним методом – на підставі даних про аналогічні проекти, що виконувалися в аналогічних умовах, і розрахунках частоти, з якою відбуваються ті чи інші явища. Наприклад, з минулого досвіду взаємин із постачальниками сировини і матеріалів відомо, що зі 100 укладених угод ними було виконано з дотриманням усіх умов 68, а в інших були порушення, пов’язані з термінами постачання, якістю матеріалів, псуванням під час транспортування тощо. У цьому випадку ймовірність дотримання умов угод постачання може бути розрахована об’єктивно як частка 68/100, або 0,68. Відповідно ймовірність недотримання умов становитиме (100–68) / 100, або 0,32;

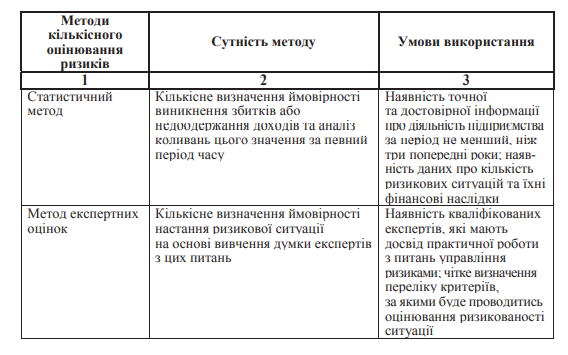

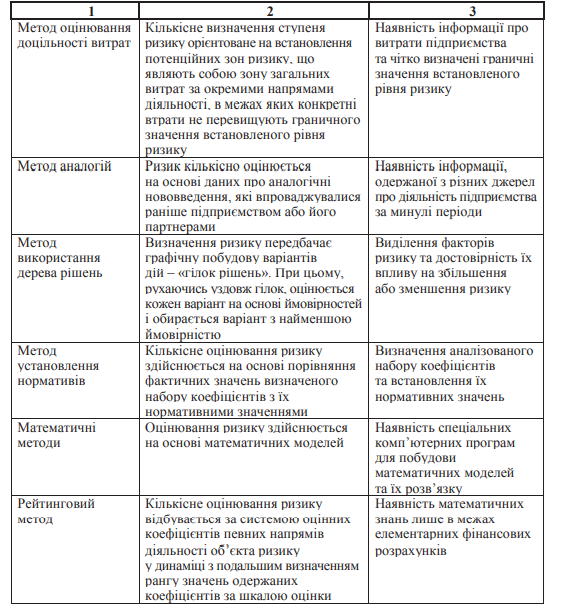

‒ суб’єктивним методом – через експертну оцінку, коли група експертів висловлює припущення щодо конкретних результатів і ймовірностей їхнього виникнення. Наприклад, підприємство планує вивести на ринок принципово новий виріб. Досвіду його виробництва і реалізації (як власного, так й інших товаровиробників) немає. У цьому випадку експерти (а ними можуть бути керівники і провідні спеціалісти підприємства), керуючись власними знаннями і досвідом, розумінням ситуації, яка складається на ринку, висловлюють суб’єктивні судження щодо успіху даного заходу. Їхні дані усереднюють і одержують оцінку ймовірності успіху (неуспіху) виведення на ринок нового виробу. Для кількісного оцінювання ризиків існує багато методів, сутність та умови використання яких представлено в табл. 11.1.

Таблиця 11.1 Сутність та умови використання основних методів кількісного оцінювання ризиків

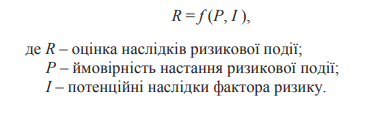

Дати найточнішу кількісну оцінку невизначених величин можна, лише математично обчисливши ймовірність їх появи. Нині широко використовують математичні моделі для оцінювання ризику. В загальному вигляді модель оцінки наслідків ризику можна представити таким співвідношенням:

Залежно від характеру вихідної інформації та обраного способу описання невизначеності виділяють такі класи математичних моделей, як детерміновані, стохастичні, лінгвістичні та нестохастичні (ігрові).

Детерміновані моделі застосовують тоді, коли причини та фактори ризику визначені. Для побудови таких моделей використовують класичні математичні методи аналізу, програмування, математичної логіки.

У стохастичних моделях, коли природа причин і факторів ризику випадкова, ризик описується розподілом імовірностей на заданій множині. Необхідною передумовою для обґрунтованого використання стохастичних моделей є наявність статистично значущої інформації про попередні значення невизначеної змінної.

Лінгвістичні і нестохастичні моделі застосовують у тому випадку, коли природа причин ризику має нечіткий характер.

У лінгвістичних моделях невизначеність описують вербально сформованою функцією належності на основі апарату нечіткої логіки. Під час побудови нестохастичних моделей задається множина окремих значень наслідків ризикової події, що може бути реалізована, при цьому використовуються методи стратегічних і статистичних ігор, теорії ймовірності тощо.

У тому випадку, коли не можна описати невизначеність і неможливо розрахувати ризик, ризикові рішення доречно приймати на основі евристики, тобто сукупності логічних прийомів і методичних правил знаходження істини.

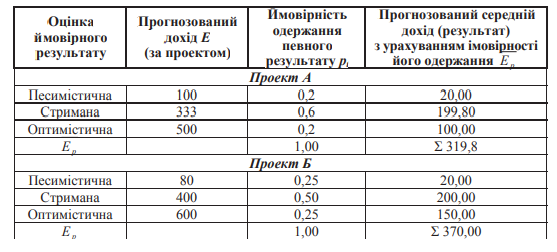

Для оцінки рівня ризику інноваційної діяльності необхідно:

1. Оцінити ризик змінності прогнозованих результатів за кількома проектами, для кожного з яких передбачають три варіанти подій:

‒ песимістичний;

‒ стриманий (середній);

‒ оптимістичний.

Кожному з варіантів оцінки присвоюється певний рівень імовірності (за оцінками експертів чи за статистичними даними), сума яких має дорівнювати 1.

У ході визначення ймовірності треба мати на увазі, що імовірність одержання середнього результату, як правило, найвища.

2. За кожним із варіантів (для кожного проекту) розраховується прогнозований результат (ефект) з урахуванням імовірності його одержання.

3. Визначається сумарний імовірнісний результат для кожного із запропонованих проектів.

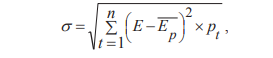

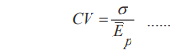

4. Розраховується показник стандартного відхилення (V ) за формулою:

де n – число спостережень; t – число періодів; E – прогнозований дохід (результат);p E – прогнозований середній дохід (результат) з урахуванням імовірності одержання; pt – значення ймовірності одержання певного результату.

Приклад розрахунку прогнозованого середнього доходу з урахуванням імовірності наведено у табл. 11.2.

Таблиця 11.2 Розрахунок прогнозованого середнього доходу з урахуванням імовірності одержання

Чим

меншим є показник прогнозованого середнього доходу з урахуванням імовірності

одержання, тим менше імовірність відхилення реального результату від

прогнозованого, тобто тим меншим є ризик, пов’язаний з реалізацією проекту. Для

конкретизації результатів (особливо у випадку, коли середні прогнозовані доходи

дуже різняться) розраховують коефіцієнт варіації (CV)

Перевага надається проекту, у якого цей показник найменший. Ефективний процес управління ризиком не може бути сукупністю фрагментарних дій, оскільки він має бути сформований у комплекс дій, який є частиною загального управління бізнесом. Якісний та кількісний аналізи мають використовуватися не окремо, а взаємодоповнювати один одного.

4. Презентація до теми 11

Шрифти

Розмір шрифта

Колір тексту

Колір тла

Кернінг шрифтів

Видимість картинок

Інтервал між літерами

Висота рядка

Виділити посилання

Вирівнювання тексту

Ширина абзацу