ТЕМА 9. ОЦІНКА ЕФЕКТИВНОСТІ ІННОВАЦІЙНОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

3. Основні показники економічної ефективності інноваційних проектів

Інноваційний розвиток підприємств забезпечується завдяки реалізації інноваційних проектів.

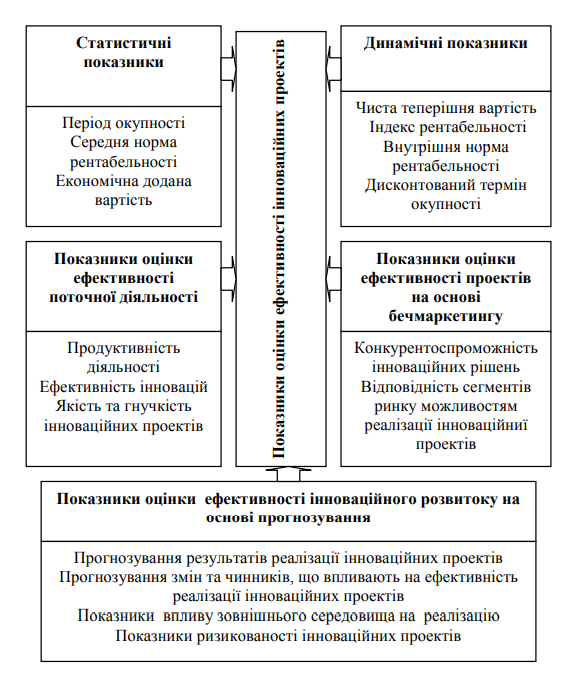

Усі показники оцінки ефективності інноваційних проектів поділяються на дві групи (рис.9.4):

1. Статичні: період окупності (РР), середня норма рентабельності (ARR), економічна додана вартість (EVA).

2. Динамічні: чиста теперішня вартість (NPV), індекс рентабельності (IP), внутрішня норма рентабельності (IRR), дисконтований термін окупності (DPP).

Статичні показники ґрунтуються на облікових оцінках, що робить їх використання зручним. Але при цьому у цих показниках не враховується вплив ринкових факторів, таких, як інфляційні зміни, ризик можливості недоотримання доходу або втрати усього інвестованого капіталу, ліквідність, альтернативність інвестицій, що призводять до зміни вартості грошових потоків у часі, роблять їх не співставними за вартістю та вимагають приведення їх до одного моменту часу – початку або завершення інвестиційного процесу.

Першим із показників, які розглядаються, що ґрунтується на облікових оцінках, є період окупності (РР) – показує, за який період часу середня величина щорічного прибутку (Р) покриє початкові інвестиційні вкладення (І0). Визначається за формулою:

Перевагами цього підходу є багатоваріантність застосування, тобто за даним показником можливо оцінити не тільки термін реалізації проекту, а і визначити ступінь ризику, пов’язаного з платоспроможністю діяльності підприємства.

Рис.9.4. Групи показників оцінки ефективності інноваційних проектів

Показник середньої норми рентабельності (ARR) характеризує відношення середньої величини чистого прибутку до середньої величини інвестицій і розраховується за формулою:

де EBITDA – середньорічний прибуток до оподаткування з урахуванням амортизації, грн;

LV (Liquidation value) – ліквідаційна вартість основних засобів, грн.

Середня норма рентабельності розраховується за даними фінансової звітності, є достатньо простою для розрахунку. Але при цьому не враховується фактор часу, розбіжність суми чистого прибутку за роками, тому цей показник вважається найменш придатним для оцінки інвестиційних вкладень.

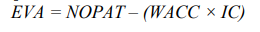

Економічна додана вартість (Economic Value Added – EVA) – чистий операційний прибуток за вирахуванням прибутковості перманентного капіталу. Економічна додана вартість являє собою економічний прибуток, який отримує підприємство з урахуванням не тільки наявних бухгалтерських витрат, але і неявних економічних витрат, які не відображаються у бухгалтерському обліку (втрачені вигоди за найдохіднішими альтернативними варіантами інвестування). Визначається за формулою:

де NOPAT – чистий операційний прибуток після оподаткування, але перед сплатою відсотків, грн; ІС – перманентний капітал, інвестований у діяльність підприємства (власний капітал + довгострокові зобов’язання), грн; WACC – середньозважена вартість капіталу, частка від одиниці.

До переваг застосування показника EVA належать: підвищення ефективності використання власного капіталу підприємства за рахунок інвестування у проекти з позитивним економічним, а не бухгалтерським прибутком; стимулювання економії власного капіталу при прийнятті управлінських рішень; більш об’єктивна оцінка внеску кожного керівника у забезпечення економічного прибутку підприємства.

До недоліків відносяться: проблематичність визначення економічного прибутку окремих інноваційних проектів в інноваційному портфелі; можливість маніпулювання показником економічного прибутку заради збільшення винагороди у короткостроковій перспективі; показник економічного прибутку використовується в основному для оцінки існуючих компаній і напрямів бізнесу, перспективи яких можна спрогнозувати з високим ступенем імовірності, і він менш корисний для оцінки нових швидко зростаючих підприємств, ринків і галузей; економічний прибуток є абсолютною вартісною величиною, що виключає можливість порівняння різних за масштабами проектів.

Динамічні методи оцінки економічної ефективності інноваційних проектів ґрунтуються на таких принципах:

– визначення річних сум чистих грошових потоків, які генеруються протягом усього терміну реалізації проекту;

– застосування концепції зміни вартості грошей у часі внаслідок зростання невизначеності ризиків, що відбувається шляхом приведення інвестованого капіталу і чистих грошових потоків, які генеруються цим капіталом, до теперішнього розрахункового періоду, який зазвичай визначається роком початку реалізації проекту;

– проведення процесу дисконтування капіталовкладень і грошових потоків за різними ставками дисконту, які визначаються залежно від особливостей інноваційного проекту. При визначенні ставки дисконту враховується структура інвестицій і вартість окремих складових капіталу. У стабільних ринкових умовах ставка дисконту визначається депозитним відсотком за вкладами з урахуванням інфляції, ризиків проекту та ліквідності. У разі змішаного капіталу ставку дисконту можна визначити як середньозважену вартість капіталу;

– урахування співвідношення ефекту від реалізації проекту та обсягу інвестованого капіталу;

– застосування концепції альтернативної вартості ресурсів, згідно з якою витрати на використання ресурсів являють собою їх вартість при альтернативному використанні останніх.

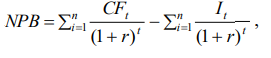

Одним із динамічних показників є чиста теперішня вартість (Net Present Value – NPV). Цей показник визначає вартість прогнозованих у майбутньому надходжень основної діяльності підприємства з застосуванням ставки дисконту (необхідної інвесторам норми доходу на вкладений капітал). Визначається за формулою:

де r – ставка дисконту, частка від одиниці; CFt – чистий грошовий потік у t-му періоді, грн; It – інвестиційні вкладення у t-му періоді, грн.

До переваг використання показника NPV належать такі:

- дає змогу оцінити приріст вартості капіталу підприємства в процесі реалізації інноваційного проекту;

- надає змогу використовувати його при оцінці економічного ефекту інноваційного портфеля (сума NPV за окремими проектами);

- надає змогу зробити правильний вибір при аналізі проектів з нерівномірними грошовими потоками.

До недоліків належать: суттєва залежність від часових параметрів проекту (терміну початку віддачі від інвестицій і тривалості періоду віддачі); суттєва залежність від масштабів інвестиційних вкладень.

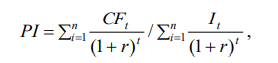

Наступним показником оцінки є індекс рентабельності (РІ), який являє собою відношення дисконтованих грошових потоків до наведених на ту ж дату інвестиційних витрат і визначається за формулою:

Цей критерій застосовується так: якщо PI > 1 – підприємству доцільно реалізовувати інноваційний проект, якщо PI < 1 – реалізація проекту є недоцільною, і якщо PI = 0 – підприємець, здатний до ризику, може прийняти управлінське рішення стосовно реалізації проекту, підприємець, не здатний до ризику, – відмовитися від його реалізації.

Критерій PI використовують при виборі певного інноваційного проекту із декількох альтернативних, у яких значення NPV приблизно однакові. Вигіднішим буде той проект, що забезпечує більшу ефективність вкладень.

До позитивних рис PI належать: характеризує відносну міру підвищення цінності підприємства; служить інструментом ранжування інвестицій за ступенем вигідності; може використовуватися при формуванні інноваційного портфелю підприємства.

Недоліком є неможливість використання індексу рентабельності в аналізі проектів із різними життєвими циклами.

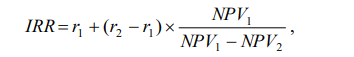

Внутрішня норма рентабельності (IRR) – розрахункова відсоткова ставка, за якої NPV=0.

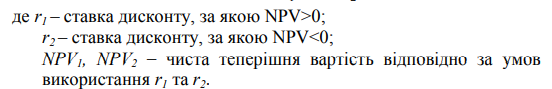

Економічна сутність цього показника полягає у тому, що підприємство може реалізовувати інноваційні проекти, рівень рентабельності яких не нижчий від вартості капіталу (Cost of Capital (СС)). Це може бути вартість цільового джерела або середньозважена вартість капіталу (WACC). Якщо IRR > CC – інноваційний проект приймають, якщо IRR < СС – відхиляють. Розрахунок внутрішньої норми рентабельності проводять методом послідовних наближень величини NPV до нуля за різних ставок дисконту. Визначається за формулою:

До переваг показника IRR належать: він не залежить від абсолютного розміру інвестицій в інноваційний проект; може бути використаний для оцінки міри стійкості проекту; враховує зміну вартості грошового потоку за певний період часу; не потребує попереднього встановлення ставки дисконту.

Основні недоліки: може мати декілька значень, якщо знак грошового потоку змінюється більше одного разу; не має властивості адитивності (можливість використовувати його при оцінці економічного ефекту інноваційного портфеля); може призвести до невірного рішення стосовно взаємовиключних інноваційних проектів.

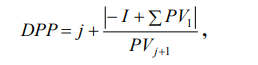

Останнім із динамічних показників, які розглядаються, є дисконтований термін окупності (DPP). Це час, протягом якого дисконтовані інвестиційні вкладення за інноваційним проектом будуть відшкодовані дисконтованими чистими вигодами, які надходять протягом його реалізації. Визначається за формулою:

Останнім часом популярності набувають методики оцінювання комерційних перспектив інноваційних ідей рейтинговим методом. Застосування рейтингового методу дозволить підприємству[1]інноватору надати кількісну оцінку комерційним перспективам товарам-новинкам ще на етапі їх задуму.

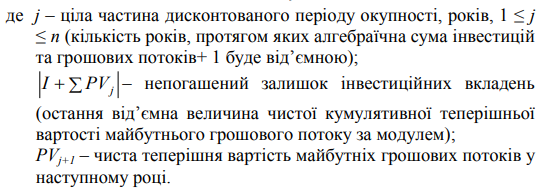

Таблиця 9.2 - Критерії рейтингового оцінювання комерційних перспектив інновацій

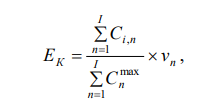

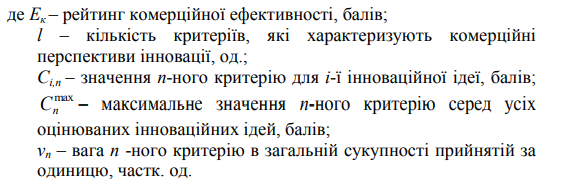

Оцінювання рейтингу комерційної ефективності інновації здійснюється на стадії відбору інноваційних ідей за формулою:

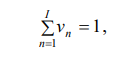

Підприємство повинне враховувати умову, при якій:

Бальне значення n-ного критерію для і-ї інноваційної ідеї Сi,n, встановлюється експертним методом у діапазоні від 1 до 7, а саме: 1 – дуже низьке; 2 – низьке; 3 – нижче середнього; 4 – середнє; 5 – трішки вище середнього; 6 – достатньо високе; 7 – максимально високе.

Крім розглянутих найбільш вживаних статичних та динамічних показників, у сучасних умовах з’являються нові альтернативні підходи до оцінки ефективності інноваційних проектів.

Серед них:

– оцінювання ефективності поточної діяльності, що базується на оцінці внутрішніх ресурсів для впровадження інноваційних проектів.

Цей підхід застосовується на основі таких показників, як продуктивність діяльності, ефективність, якість та гнучкість інноваційних проектів; – оцінювання ефективності інноваційних рішень стосовно прийняття інноваційних проектів к реалізації на основі бенчмаркингу. Сутність цього підходу полягає у необхідності вивчення і порівнянні інших аналогів, що досягли успіхів в інноваційний діяльності.

Основними показниками даного підходу є:

конкурентоспроможність інноваційних рішень;

критерій відповідності сегментів ринку можливостям реалізації інноваційних проектів;

– оцінювання ефективності інноваційного розвитку на основі прогнозування – полягає у проведенні факторного аналізу показників інноваційного проекту, тенденції зміни, впровадження та їх використання у підприємницькій діяльності. Проведення оцінки базується на: прогнозуванні результатів реалізації інноваційних проектів; прогнозуванні змін та чинників, що впливають на ефективність реалізації інноваційних проектів; врахуванні впливу зовнішнього середовища на їх реалізацію; критерії ризикованості інноваційних проектів.

Кожен із цих підходів становить певну цінність при прийнятті інноваційних рішень. Ефективність того чи іншого підходу безпосередньо залежить від цілей, які встановлює керівництво інноваційного проекту.

Оцінка інноваційних проектів та програм повинна здійснюватись у таких напрямах:

1) оцінювання інновацій з метою їхнього відбору (передінвестиційна стадія);

2) бухгалтерська (облікова, вартісна) оцінка інновацій (у момент залучення інновацій і до кінця періоду їх експлуатації);

3) оцінювання ефективності інновацій (паралельно з експлуатацією інновацій та на післяінвестиційній стадії).

Шрифти

Розмір шрифта

Колір тексту

Колір тла

Кернінг шрифтів

Видимість картинок

Інтервал між літерами

Висота рядка

Виділити посилання

Вирівнювання тексту

Ширина абзацу